L'immobilier de santé, une classe d'actifs alternatifs

Le terme de « classe d’actifs alternative » renvoie traditionnellement aux actifs qui ne sont ni des actions ni des obligations. Ils ont comme caractéristique, parce que leur marché est plus restreint que les actifs traditionnels, d’intégrer une prime d’illiquidité, et donc un rendement potentiellement plus élevé.

Ils ont aussi comme qualité d’être peu corrélés, voire négativement corrélés, aux actifs traditionnels. Aussi, lorsqu’ils sont intégrés dans une stratégie d’allocation, ils en diversifient le risque.

Par analogie, dans le monde immobilier, on parle « d’alternatif » pour désigner des classes d’actifs qui ne sont ni le bureau ni le résidentiel.

Ils se situent dans des secteurs « de niche », exigent un haut niveau de spécialisation et, pour cette raison, sont loués à des locataires généralement uniques pour qui l’immeuble est un outil de travail à part entière et non une simple adresse, i.e. un opérateur. L’INREV2 parle d’« operational real estate » (immobilier d’exploitation).

Les critères d'analyse de l'immobilier de santé

Il ne s’agira pas tant d’investir sur une localisation, qui attirera quoi qu’il arrive de nouveaux locataires, mais plutôt de conserver l’opérateur existant grâce à un bail long, un loyer ajusté à son modèle économique et, surtout, un outil immobilier adapté à ses besoins quotidiens. C’est

dire que la connaissance de l’opérateur et de son écosystème est déterminante dans la valorisation de cette classe d’actifs.

Qu'est-ce que l'immobilier de santé

On définit le marché de l’immobilier de santé comme l’ensemble des murs occupés par des opérateurs du court-séjour (cliniques), moyen-séjour (psychiatrie), long séjour (nursing homes, assisted living3). A cet ensemble on peut ajouter quelques marchés moins larges tels que le life science (laboratoires) ou les maisons médicales.

L'immobilier de santé a un terrain de jeu nécessairement international et un marché diversifié

Entre 2010 et 2022, le marché de l’immobilier de santé en Europe a vu sa taille augmenter, passant d’un volume d’investissement annuel moyen de 5 Md€ avant 2015 à un volume annuel entre 7 et 12 Md€ entre 2016 et 2023.

Les marchés les plus actifs sont le Royaume-Uni, l’Allemagne, la France, la Suède et les Pays-Bas. Ces chiffres doivent toutefois être remis dans le contexte plus large de l’immobilier d’investissement, qui culmine entre 250 et 300 Mds € annuels, du moins ces dernières années4.

A l’échelle mondiale, les mêmes proportions s’imposent : l’immobilier de santé en 2023 représentait 4% de l’ensemble des investissements immobiliers5. En croissance forte, l’immobilier de santé reste néanmoins un secteur « de niche » et, de ce fait, « alternatif » par rapport à des classes d’actifs plus liquides telles que l’immobilier commercial de bureau.

La santé, un secteur qui permet une diversification de produits...

Un secteur de niche peut néanmoins permettre une diversification. A titre d’exemple, avec une stratégie d’investissement 100% santé, la SCPI Santé d’Euryale est composée d’une diversité de classes d’actifs en immobilier de santé, ce qui en fait une société civile de placement immobilier diversifiée sur son secteur.

Le patrimoine de 260 actifs de la SCPI Pierval Santé, déployé dans 9 pays, est constitué d’établissements d’hébergement pour personnes âgées et handicapées (EHPAD, RSS, co-living…), de cliniques, de maisons de santé, de laboratoires, d’actifs liés à la recherche, aux « Life Sciences », à la logistique médicale, ainsi que de sièges sociaux d’entreprises du secteur de la santé. Il y a donc une diversification « interne au secteur» possible en immobilier de santé.

…et de modèle économique

Cette diversification n’est pas seulement formelle. Si la demande des usagers est fondamentalement portée par le vieillissement de la population (qui augmente à la fois la demande d’hébergement et la demande de soin), le court séjour et le long séjour ont un modèle économique effectivement différent.

Le court séjour (cliniques) voit son activité fortement corrélée à la croissance économique : on se soigne plus quand l’économie va mieux. Pour les maisons de retraite, en revanche, essentiellement dédiés à l’accompagnement de personnes en fin de vie et généralement confrontées à des maladies neurodégénératives, c’est la démographie du territoire qui fait la demande de ces établissements de long séjour.

Où se situe l’immobilier de santé dans la crise actuelle ?

L’immobilier de santé a vécu, comme toutes les classes d’actifs immobilières, les effets de la hausse des taux directeurs. Il a, lui aussi, été touché par le ralentissement global des investissements : fin 2023, le volume des investissements dans l’immobilier de santé en Europe s’élève à 5,9 Md€, soit -44% par rapport à l’année précédente 6.

Par ailleurs, même si la pression sur les valeurs d’expertise est une réalité, la baisse des valeurs de l’immobilier de santé a été sensiblement moindre que celle des autres segments. Cette résilience relative des valeurs d’actifs de santé s’explique par leur profil spécifique :

- Des cash-flows locatifs sécurisés par des baux longs : de l’ordre de 12 ans en France, 15 ans en Allemagne, parfois plus de 20 ans ailleurs (la WALT7 de Pierval Santé dépasse ainsi 16 ans).

- Un niveau de certitude élevé sur la croissance des besoins en immobilier de santé face au vieillissement de la population. La valeur d’usage des actifs de santé ne subit pas les mêmes bouleversements que ceux auxquels font face les bureaux, commerces et entrepôts logistiques.

Désendettement nécessaire

En revanche, les opérateurs/locataires des actifs de santé, de long séjour comme de court séjour, voient leurs marges attaquées par la hausse des coûts énergétiques et la hausse de la masse salariale, dans un contexte de rareté des professionnels de la santé. Les opérateurs allemands connaissent les difficultés les plus importantes.

Un des sujets auxquels sont confrontés les opérateurs est leur désendettement, qui pourra nécessiter de nouvelles externalisations de patrimoine immobilier dans les années à venir. Cela leur permettra également de mobiliser leurs ressources financières sur des investissements purement opérationnels.

Prime de risque attractive

Face à l'obsolescence, le défi du neuf

En Europe, les bâtiments représentent 40% de la consommation énergétique globale, et constituent donc un secteur clef de la lutte contre le changement climatique. On peut voir (par exemple sur le site de l’indice ESG de Deepki), que l’immobilier de santé est l’un des secteurs les plus émissifs et les plus consommateurs d’énergie, parce que les bâtiments de santé sont utilisés 24h sur 24 et 7 jours sur 7, à la différence des bureaux. Il n’y a aucune fatalité à ce constat : nous pouvons et devons engager une transition écologique sur ces actifs.

- La consommation d’énergie utilisée notamment pour chauffer (ou refroidir) les espaces, peut être réduite en utilisant des équipements performants et en valorisant la sobriété à chaque fois que c’est possible.

- Ces bâtiments sont composés de matériaux qui peuvent être optimisés afin de ne pas utiliser plus de matière qu’il n’est nécessaire, et judicieusement choisis.

- Les chantiers de construction génèrent des déchets en quantité, qu’il est nécessaire de traiter, trier, recycler au maximum.

Renouvellement du parc

Il n’en reste pas moins que c’est d’abord par le renouvellement du parc que nous parviendrons, au coût le plus raisonnable, à relever ce défi de l’obsolescence. L’investissement dans la construction de bâtiments neufs (VEFA – vente en l’état futur d’achèvement) est une stratégie d’autant plus nécessaire sur le secteur de la santé, qu’il permet de créer de la valeur dans le temps.

A titre d’exemple c’est le choix stratégique que la SCPI Pierval Santé a mené depuis 2022 : près de la moitié du patrimoine immobilier a moins de 10 ans, avec 31 VEFA en cours (sur 260 actifs au total), 12% du parc immobilier en construction et 19 immeubles neufs livrés dès 2024. Ces réceptions se font avec la mise en place d’un BEFA, comme dans le cas de l’actif localisé à Marseille, destiné à accueillir les bureaux et activités de recherche et de production de dispositifs médicaux de Veracyte, leader mondial du diagnostic oncologique (illustration 1) ou encore pour le futur Hôpital Privé de Moselle (illustration 2).

Il ne faut pas non plus oublier les travaux dont l’impact social est mesurable (au sens de l’impact investing). C’est le cas des travaux qui ont été réalisés par la SCPI Pierval Santé sur la clinique des Côtes du Rhône à Roussillon afin d’ouvrir un hôtel hospitalier permettant aux familles des malades hospitalisés de les accompagner le temps nécessaire ; ou encore des projets de micro crèches jouxtant des résidences senior afin de permettre un lien intergénérationnel.

Les souhaits des investisseurs

Dans son rapport mondial sur l’immobilier de santé, Knight Frank souligne que, dans les années à venir, les actifs liés à la santé devraient jouer un rôle plus important dans les portefeuilles des investisseurs, en raison de leur stratégie de diversification et des solides fondamentaux du secteur. Face à l’augmentation de la population à l’échelle mondiale et au défi du vieillissement, le rôle du secteur privé est indispensable pour améliorer l’accès aux soins, diversifier l’offre et développer le maillage territorial.

De classe d’actifs alternative…

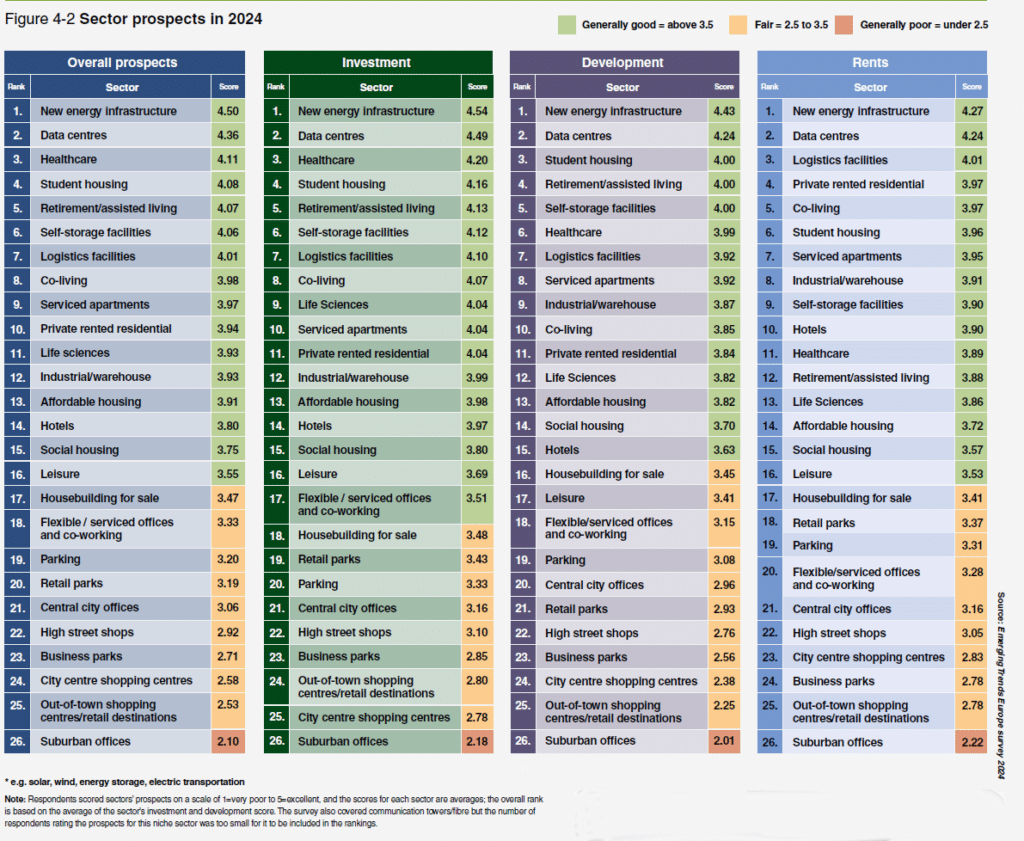

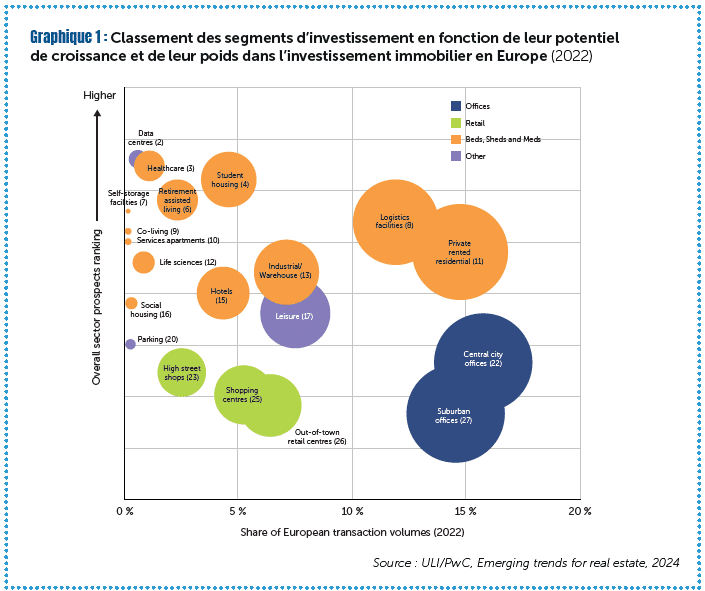

Le rapport 2024 d’Urban Land Institute et de PwC, Emerging trends for real estate, recense quant à lui les souhaits des investisseurs institutionnels. L’immobilier de santé et l’hébergement des seniors se retrouvent tout en haut des intentions d’investissements exprimées (tableau 1). Les anglo-saxons parlent de beds, sheds and meds pour désigner les classes d’actifs correspondant à la santé et à la logistique, grandes gagnantes de la redéfinition des politiques d’investissement (graphique 1).

…à cœur de portefeuille immobilier

Dès lors on peut affirmer que l’immobilier de santé est devenu plus qu’un actif « alternatif » pour les investisseurs, qui ont bien intégré les problématiques structurelles du bureau et recomposent leur allocation en faisant une plus grande place à l’immobilier opérationnel.

En tant que gérant spécialisé et international de l’immobilier de santé, nous entendons accompagner les investisseurs sur la construction de portefeuilles immobiliers répondant à ces besoins structurels de long terme.

Avertissement

Investir en SCPI comporte un risque de perte en capital. Il s’agit d’un investissement de long terme pour lequel la liquidité peut être limitée et dont le capital et les revenus ne sont pas garantis. La SCPI est soumise à d’autres risques tels que notamment le risque de change, de durabilité et le risque lié à une gestion discrétionnaire. Ceci est une communication publicitaire. Pour prendre connaissance des risques veuillez consulter le DIC et la note d’information de la SCPI disponibles ici, avant de prendre toute décision d’investissement.

SOURCES

1. Alexander Ineichen, Juin 2003, Fireflies before the storm, UBS Warburg

2. INREV, Explaining Operational Real Estate, Octobre 2023

3. Respectivement équivalents, à quelques nuances près, des EHPAD et des Résidences Services Seniors dans un contexte français

4. RCA MSCI

5. Knight Frank Global healthcare report

6. CBRE European Real Estate Investment Figures Q4 2023

7. Weighted Average Lease Term – mesure de la durée résiduelle moyenne des baux

8. CBRE